みなさんは複利についてどんなイメージをお持ちですか?

最近は金融商品で複利効果を紹介していることが多いと思います。

たしかに複利で長期間お金を運用すれば絶大な効果があります。

しかし、世の中そんなにおいしい話はないですよね。

そこで今回は複利の効果と注意点について紹介します!

複利とは?

複利とは利息の計算方法のひとつです。元本から発生した一定期間ごとの利息を

元本に組み入れ、増えた元本に対してさらに利息がつくイメージです。

複利に対して元本にのみ利息がつくことを単利といいます。

複利効果

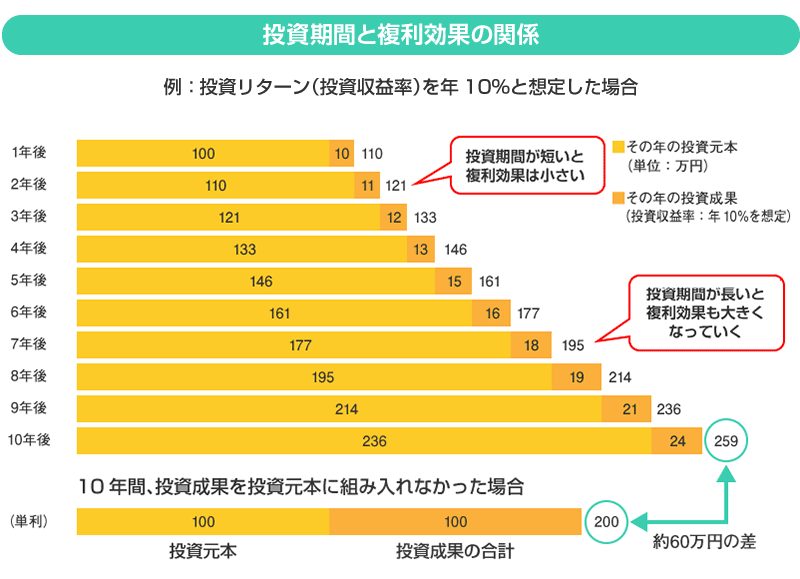

複利は元本についた利息を再投資してその合計金額にたいして利息がつくため

利息が利息を生むことになります。そのため利息が一定期間ごとに増えていくこと

になり元本が増えていきます。

複利効果は投資期間が長いほど効果が大きくなっていく特徴があります。

単利の場合は元本の利息のみ増えていくので利息は一定額になります。

複利の計算

複利の計算式

複利で運用した場合の資産=元本×(1+年利率)^n (n=運用年数)

例えば元本100万円で年率10%の運用を5年続けた場合

元本100万円×(1+0.1)の5乗=1,610,510円

複利の計算式にあてはめると1,610,510円が複利の運用資産になります。

同じ条件で10年後は約259万円、20年後約672万円、30年後約1,745万円と

長期になるほど複利効果が得られますね。

ただし、年利10%で30年間運用できる商品はまずありません。

複利の注意点

ここまでで、複利は利息を再投資して長期に運用すれば明るい未来が待っていることが

わかって頂けたと思います。

でも世の中そんなにおいしい話はありませんよね。ここからは複利の注意点を紹介します!

複利投資

投資信託などの宣伝によく使われる、上の図のような右肩上がりの棒グラフですが本当に

こんなにすばらしい商品があるのでしょうか?

毎年確実に上昇し複利効果を最大限に発揮したこのグラフ。

もしこれほどすばらしい金融商品があったら私なら生活費以外全力投資します。

顧客にわかりやすくするための例と言われればそれまでですが、現実は甘くありません。

では確実に右肩あがりになる金融商品はなにかというと元本保証された定期預金や

個人向け国債になってしまいます。

厳密にいうと銀行は倒産リスク、国債は破綻リスクがあるので100%安全ではありませんが…。

※銀行は倒産しても1,000万円+利息まで保証

では、銀行預貯金や個人向け国債の利息を紹介します。

銀行の定期預金は高いもので年率0.3%(税引き前)

個人向け国債10年で年率0.16%(税引き前)2022年9月時点です。

びっくりするほど利息が少ないです。これだけ低い利率だと生きてる間に複利効果を

実感することはなさそうです。

金融商品

元本保証されてない金融商品は長期で右肩上がりに資産が増えることはありません。

2001年ITバブル崩壊・2008年リーマンショック・2015年チャイナショックなど

世界的な金融危機が数年に一度発生しています。

金融危機では、ほぼすべての金融商品が暴落します。

もし金融危機の時にお金が必要になる、または怖くて商品を売却することに

なってしまったらかなりのマイナスで終わります。

またiDeCo(イデコ)については特別な事情がなければ途中解約できませんので

必然的に長期投資になります。お金を受け取るタイミングが○○ショックの時だと

マイナスになることもあるので注意が必要です。

複利効果を得るには、かなり長期間で分配金や配当金を再投資して投資を継続する

必要があります。商品選びが重要ですし忍耐力も必要で難易度が高いと思います。

投資信託などの金融商品の紹介は都合のよいことが書いてある場合が多いです。

金融商品を検討する場合、手数料や価格の変動リスクは最低限確認しましょう!

まとめ

いかがでしたでしょうか?

今回の記事をまとめると

・複利は長期になるほど効果が大きくなっていく

・複利効果を得るには元金の多さや利率、投資期間が重要

・金融商品で紹介するデータは都合の良いことが書かれている場合が多い

複利で運用すれば計算上は小金持ちになれそうです。

ただし、リスクのある金融商品を20年や30年間運用し続けることができる人は

どれぐらい存在するのでしょうか?

私には絶対無理です(笑)

最後までお読みいただきありがとうございました。

私が15年以上行った株取引の歴史を書いた記事がありますのでよかったら読んでください!